保险代理人减员见底了吗?

来源:金融时报

记者:戴梦希

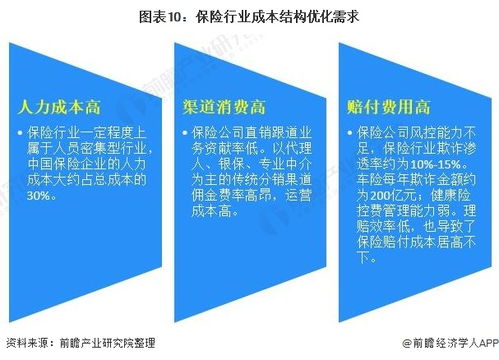

近几年,随着人身险业务转型发展,保险代理人渠道数量下滑引发各方关注,目前这种下滑趋势是否仍在继续,个险销售队伍转型效果又如何呢?

从近期披露的上市险企半年报数据我们可以一探究竟。据统计,截至2024年二季度末,中国人寿、平安人寿、太平人寿、太保寿险、新华保险、人保寿险6家寿险公司的代理人规模合计为160.06万人,与2023年末相比减少5.79万人,减员速度逐渐趋于平缓。

业内人士认为,寿险公司个险渠道“清虚”工作成效凸显,下一阶段将聚焦打造绩优代理人队伍。保险公司普遍实施“增员”战略吸纳高质量人才,不断优化代理人产能,积极应对人身险产品预定利率下调和“报行合一”所带来的潜在展业挑战。

寿险公司个险人力降幅收窄

优质的人才是企业发展的核心动力。作为寿险公司的主要销售渠道之一,个险渠道仍然是寿险公司保费的最大来源。

今年上半年,中国人寿的个险销售人力为62.9万人,较2023年末仅缩减0.8%。平安人寿的个险代理人为34万人,较去年年末减少0.7万人,降幅约为2.02%。太平人寿、太保寿险、人保寿险代理人数量分别为22.76万人、18.3万人、8.2万人,降幅均在个位数。新华保险代理人较去年年底下降10.32%至13.9万人,在6家公司中降幅最大。

近年来,保险公司代理人队伍的“清虚”活动持续推进。数据显示,2023年末,我国人身险公司整体个险营销员人数为281.34万人,同比下降17.31%。与2019年相比,代理人数量已减少超630万人。

不过,从上市险企的人力变化趋势来看,从2023年末到今年上半年,6家上市险企寿险公司的代理人数量下降5.79万人;而从2022年末到2023年末,保险代理人减员见底了吗?代理人数量则减少了38.1万人,降幅呈现明显的收窄趋势。

业内人士分析指出,代理人规模此前大幅缩水,一方面是出于保险行业高质量发展的必然要求;另一方面则是保险机构在市场需求下做出的主动选择。保险业“大进大出”的粗放型业务发展模式一去不复返,转向以人力产能驱动业务精细化发展。但代理人团队的转型,绝不是单纯为了压缩规模,而是为了打造真正高效的团队,提升核心人力占比,优化团队结构,这也是为何上半年代理人规模开始显现企稳迹象的关键原因。

“吐故纳新”以提质增效

人数减下来,质量升上去,代理人向精英化、高产能发展早已成为行业共识。寿险公司将高质量代理人队伍建设视为自身转型破局的关键所在,尽所能实施优增培育战略,以达到提质增效的目标。

近两年,各大险企在“清虚”人力的同时纷纷启动“增员”计划,主要瞄准高端代理人领域吸纳人才。例如,平安人寿去年6月发布高端代理人品牌“平安MVP”即“平安最具价值保险代理人”,力求打造业绩过硬、业务品质好、专业水平高的代理人队伍。2023年底,中国人寿发布“种子计划”,在24个城市试点金融保险规划师队伍加盟工作。2024年,泰康保险新型绩优队伍健康财富规划师(HWP)规划驶入发展快车道,为客户提供涵盖保险销售和健康养老、财务规划的全面服务。

从实践效果来看,新华保险上半年月均绩优率为12.5%,同比提升2.3个百分点,月均人均综合产能1.04万元,同比增长28.3%。2024上半年,太保寿险的保险营销员月均绩优率73.8%,同比提升4.1个百分点;核心人力月人均首年规模保费6.46万元,同比增长10.6%。人保寿险在半年报中指出,上半年月均有效人力23322人,同比增长4.9%,月人均新单期交保费14457.71元,同比增长8.2%。泰康保险上半年的HWP招募结果显示,该团队学历结构进一步优化,博士、硕士超300人,国内双一流大学、海外顶尖高校超1500人,且人才来源多为建筑地产、教育、金融、医疗健康等行业,总人力已突破两万人。

另据一份行业交流数据,2023年人身险公司代理人平均产能就已有所提升。个险渠道人均新单产能为13.01万元/人,同比提高4.69万元/人;个险营销员13个月留存率为30.2%,同比提高4.69个百分点。

在平安人寿队伍发展部总监周卫东看来,高质量发展的核心是为客户提供高质量的产品和服务,而高品质服务依托于优质的代理人队伍。在这个目标下,职业化,专业化和为客户提供有价值的服务成为代理人的转型方向,打造一支高素质、高绩效、高品质的“三高”队伍是必然选择。

星图金融研究院研究员黄大智认为,无论是从行业对保险代理人的分级管理,还是保险公司自身转型的需求来看,都对保险代理人的专业素质提出了更高要求,这必然会淘汰掉一部分专业素质较低的人员。未来,保险代理人行业或从最简单的产品销售,转为朝着提供财富管理、风险管理的专业化、综合化的方向发展。

代理人展业面临双重挑战

尽管当前个险代理人渠道规模企稳,下滑趋势收窄,但在人身险产品预定利率下调和“报行合一”深化落地的行业大环境影响下,代理人展业仍然面临不确定性挑战。

众所周知,为降低负债成本,监管部门自去年起要求行业严格执行“报行合一”,即保险公司向监管机构报备的产品手续费需要与实际手续费保持一致。“报行合一”最先对银行保险渠道佣金进行约束,并逐步在个人代理、经代渠道等“全渠道”中执行。

随着市场利率的持续走低,为有效防范利差损风险,今年8月,金融监管总局发布《关于健全人身保险产品定价机制的通知》,要求自2024年9月1日起,新备案的普通型保险产品预定利率上限为2.5%;自2024年10月1日起,新备案的分红型保险产品预定利率上限为2.0%。

对于政策变化带来的影响,中国人寿副总裁白凯表示,寿险个险渠道是保险公司自己的销售队伍,自主可控性比银保渠道强。实行“报行合一”,再叠加预定利率下调等一些因素,保单利益会有一定程度下降,市场需要有一个接受的过程,销售队伍也需要有一个培训的过程。短期内,保费会有一定的波动,但长期来看影响不会很大,公司目前仍然按照既定的策略平稳地推进各渠道业务发展。

“个险渠道落地‘报行合一’将是大势所趋。”在新华保险副总裁王练文看来,当整个行业同时下降佣金率时,只要队伍产能提升,销售量提升,便可短期冲抵队伍收入下降。所以,还是要提高产品的竞争力,来提升队伍的销售水平,促进销售量增加,实现客户、公司和队伍的多赢。

中信建投证券发布的研究报告认为,长期来看,我国居民庞大且稳健的投资需求为上市险企新单增长提供了广阔的增长空间,叠加代理人渠道人均产能改善、队伍规模下降拖累减少和银保渠道价值贡献能力提升,上市险企新单保费长期来看有望量增质优,看好新业务价值稳健增长。